□蚌报融媒体记者 郝玉琳/文 刘晨/图

筹百计 让潜力小微活下去

【银企】

在第一次与徽商银行蚌埠分行的合作中,艾尼科环保技术公司获得的不仅是200万元的无抵押贷款,还有面对市场冲击的勇气、对银行机构的信任、对自身价值的认可。在科技金融专营支行的这一笔200万元贷款投放中,徽商银行蚌埠分行看中的不仅是落实金融政策、完成刚性指标、履行社会责任,也有培养新客户群、优化经营结构的考虑。

【输血】

“这是我们第一次与徽商银行合作,也是第一次没有抵押品就拿到贷款,从申报材料到贷款到账只花了半个多月时间,解决了公司购置原材料的大问题。”艾尼科环保技术(安徽)有限公司财务总监曹亚琴说。

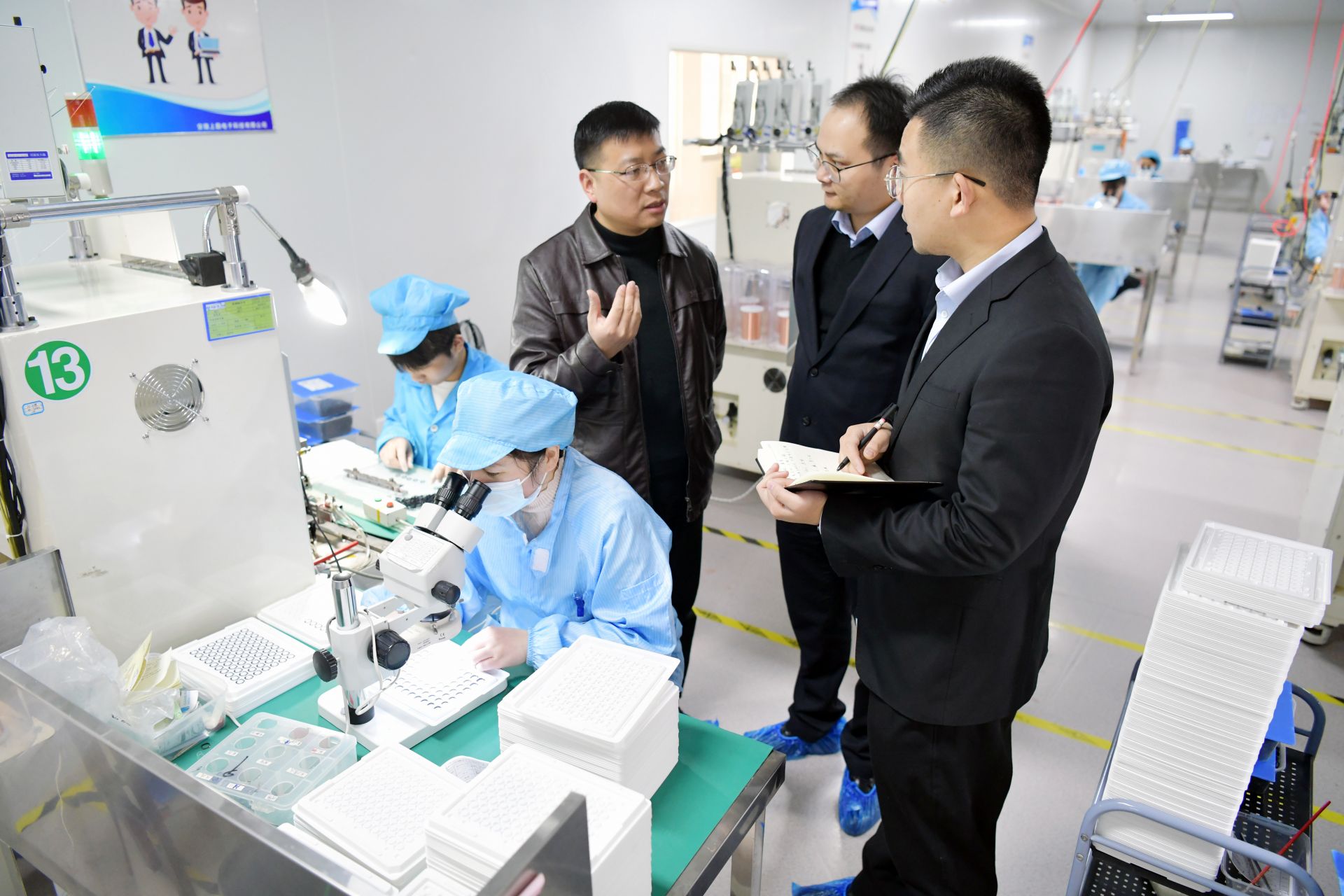

12月23日,徽商银行蚌埠分行工作人员在安徽上勤电子科技有限公司走访了解企业运行情况

12月23日,徽商银行蚌埠分行工作人员在安徽上勤电子科技有限公司走访了解企业运行情况

这家企业主要开发、生产、销售环保机械、电器等设备,企业是安徽省高新技术企业,拥有6项实用新型专利,企业产品也赢得了市场认可,但随着企业不断发展壮大,土地、设备等资产已经办理了抵押,用于扩大再生产。年中,艾尼科欣喜地接到几个订单,回来就着手准备加紧生产,但看看市场上高企的钢材价格,再看看账面上的现有资金,陷入了无奈。“我们的原材料,以钢材最突出,很多原材料今年价格都在大幅上涨,虽然手里有谈好价格的订单,做完之后肯定有得赚,但是眼下面临原材料采购,所需资金卡住了我们的脖子。”

正在踌躇的企业遇到了徽商银行蚌埠分行科技专营支行的产品宣传。几番接触了解后,该行了解到,艾尼科虽然没有有效的抵押资产,但是公司持有的各项专利均为正常使用状态,支行在对企业情况、信用等进行了认真细致的调查后,开始有针对性地设计授信方案,帮企业想办法。“没有土地房产,没有设备,我们就在别的途径想办法,知识产权、纯信用、应收账款等很多方面我们都在试着突破,最后是在专利权这方面找到了路。”经手该项目的徽商银行蚌埠分行小企业部业务主管张捷回忆,“为什么千方百计帮着企业借到钱?政策的指引很重要,同时我们通过调查,也看好这个企业,相信它的发展潜力、还款能力。”

企业的第一次“尝鲜”,对徽商银行蚌埠分行来说则已逐渐“轻车熟路”。截至11月末,该行本年已发放专利权质押贷款22户,金额1.5亿元,该项贷款余额位居全市第一。

【指引】

从中央到地方,都十分重视金融对实体经济的输血,特别是支持小微企业、科创企业的发展。在我市,银行在支持小微企业融资方面依然不可替代地挑着大梁,将贷款安全、顺畅、精准地投放到优质小微企业生产,也正在成为银行业的重要发力点。

现实地说,银行为什么怕做小微企业贷款?最大的担忧,是小微企业经营不稳定、缺乏抵质押物,导致银行面临更高的风险成本。“对此,从监管部门的角度,就需要对商业银行动之以情、晓之以理,今年以来,我们在这个方面有一系列动作。”蚌埠银保监分局统计信息科科长宋健介绍。

比如针对小微企业中创新力最强的科创型企业,该局在全省范围内率先出台《加强科技创新与新兴产业金融服务的指导意见》,对金融支持科技创新企业工作进行部署,牵头组织市发改委、经信局、金融监管局和科技局等部门建立联席会议机制,互通信息,指定方向,制定规划,解决问题。

中国建设银行蚌埠市分行营业部设置专区,由专人为企业客户服务

中国建设银行蚌埠市分行营业部设置专区,由专人为企业客户服务

截至11月末,全市科技型企业贷款余额105.80亿元,较年初增加30.66亿元,增幅40.80%,高于各项贷款增速30.62个百分点;战略性新兴产业贷款余额157.65亿元,较年初增加54.52亿元,增幅52.87%,高于各项贷款增速42.69个百分点。

强引导 扶优质小微长起来

【银企】

与一家银行的长期合作,让精工制药机械公司在最近贷款过程中体会到“信用”有多么值钱。而在与企业的共同生长中,银行也体会到,培育出一个信用良好、实力见长的企业,自己长久的业务开展可以多么顺畅。

【输血】

蚌埠精工制药机械有限公司是一家专业的制造机械生产企业,属于省专精特新企业、高新技术企业。虽然这两年受到了新冠肺炎疫情的一定冲击,但是企业总体发展形势良好,市场前景不错,和国内多家大型制药企业达成了合作。近期,企业迎来了发展良机,准备扩大生产规模,这时,原本较为充足的资金就显得不够用了。

“在生产旺季时,原材料价格上涨、应收账款回款较慢,我们的自有资金大多被占用。面对市场的需求,我们看准了机会想扩大规模,但是流动资金短缺,急需500万元。”公司法定代表人金波说,“虽然与建行有着前期的合作,但是自己没有什么东西可供抵押质押,财务部门说纯信用也可以贷款,只是不知道资金量是不是很小。”就这样,企业抱着试试看的心理与建设银行蚌埠市分行开始了沟通。

在企业暂无抵押及担保的情况下,该行向精工推荐了为“专精特新”小微企业量身定制的专属信贷产品“善新贷”,借助“惠懂你”平台成功为企业发放线上纯信用贷款500万元,解决了企业燃眉之急。“什么也没押,线上提交材料,几天之后款项就到账了。这说明人家银行对咱多信任!”对于银行的“痛快”,金波这样理解。“我们肯定加把劲儿把企业经营好,不能辜负了这份信任。”

“把精力更多地投向小微企业,对银行来说前期需要加倍付出,了解每一个企业的具体需求、信用状况等,但是这样的付出久久为功,培育出的企业不仅我们会更加信任它,它也会对我们加倍信任,之后与企业的合作,就可以做到这样较大额度的纯信用贷款。”建设银行蚌埠市分行普惠金融事业部总经理王文军说。

同样享受到信用贷款的,还有安徽雪郎生物科技,这家企业2019年下半年开始启动大型建设项目,随着项目推进,出现资金短缺。蚌埠农商行充分考虑该企业的技术含量、市场前景等因素,以其信用做依据,追加国有公司提供担保,成功为其提供15000万元的信用贷款。今年以来,该行已向47户科创企业发放贷款,现余额共计15.04亿元,加权平均利率5.26%。

【指引】

想要引导银行离开自己的“舒适区”,让银行“看长远”、“沉下去”,从小微企业身上“少挣钱”,为每一个小微企业量身定制信贷方案,这少不了金融相关部门的引导。

“前11个月,我们统计了各项贷款的增加情况,小微贷款的增加情况,科创企业贷款的增加情况,普惠小微首贷户的增加情况等,如果说每家银行手里有一本自己营收的小账,那我们这里就是从促进全市经济发展角度来算的大账。”人民银行蚌埠市中心支行货币信贷科科长朱强告诉记者,“总体来看,各家银行机构确实在支持小微、支持科创等方面加大了力度,积极性不错。比如普惠小微首贷户的增加。”朱强指着统计报表说,“首贷户嘛,顾名思义就是第一次成功与银行合作、得到贷款的小微企业,目前全年累计首贷户有1006户,比去年同期增加了348户,能够说明银行的工作积极性。”

但是,我们同样也能够看到,极少数银行的小微贷款增速很低,在这方面发力明显不足。“我们将持续加强对各银行机构的督导和推动,包括量化考核、定期通报、约见谈话、年度评价等多种方式,确保金融支持重点领域专项行动取得实效,金融服务实体经济能力持续提升。”朱强表示。

不仅要动之以情、晓之以理,施以惩戒,还需“诱之以利”。这个“利”的工具之一,就是人民银行的支小再贷款。今年9月,人民银行开始发放总额度为3000亿元的支小再贷款。目前,我市7家地方法人银行机构已投放符合上述支小再贷款条件的贷款11.5亿元。

降成本 把政策红利留企业

融资难、融资慢的问题得以改善,融资成本又如何?

“吃干榨尽金融支持政策,疏通货币信贷传导机制,才能促进降低企业综合融资成本。”市地方金融监督管理局银行保险服务科科长赵万法感慨,为了用足政策,政府各部门积极引导、上报符合2021年普惠型小微企业免征增值税资格的银行名单,引导银行机构疏通内部利率引导机制,将利率免征增值税的红利传导至普惠型企业。同时持续推进贷款市场报价利率(LPR)改革,进一步推动LPR运用。2021年11月末,全市全部贷款加权平均利率和小微企业贷款加权平均利率分别为5.13%和5.07%,全部贷款加权平均利率与去年同期持平,而小微企业贷款加权平均利率较去年同期下降了9个基点。此外,截至11月末,全市金融机构共为2227户普惠型小微企业办理延期还本付息,延期支付本金31.63亿元,占到期需偿还贷款本金25.08%。

事实上,由于不是每个小微企业的信用情况都能够达到最低要求,大量小微企业仍然需要担保的“助力”,才能融到资,输上血。因此,控制担保费率也成为降低企业融资成本的一个重点。“我们要求各政策性融资担保公司在可持续经营的前提下,持续让利于实体经济,除担保费外,不得以保证金、承诺费、顾问费等名义收取不合理费用,新型政银担业务年化融资担保平均费率降至1%以下。”赵万法介绍。

银行沉下来,担保推上去,企业自加力……金融资源的优化配置让小微企业摸得着、用得到,截至11月末,我市普惠型小微企业金融服务序时顺利实现增速、户数的“两增”目标。(完)